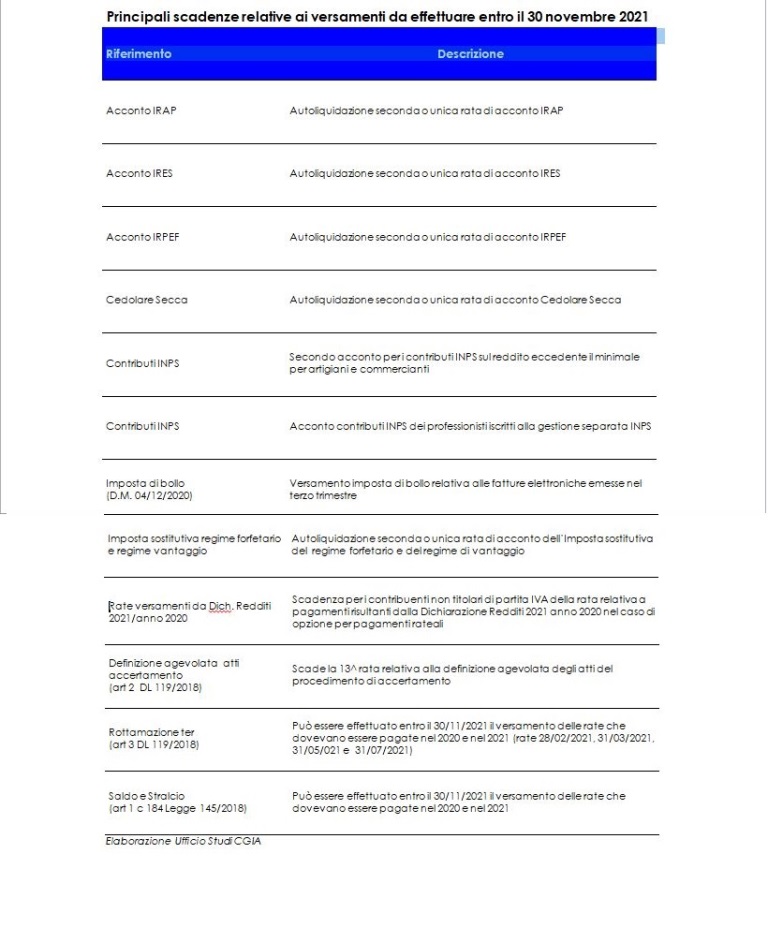

Lunedì e martedì prossimi saranno due giorni da “incubo” anche per gli imprenditori veneti che saranno chiamati a onorare la scadenza fiscale più onerosa dell’anno. Tra il pagamento degli acconti Ires, Irap, Irpef e dell’imposta sostitutiva in capo alle aziende in regime forfettario, l’Ufficio studi della CGIA stima che le imprese della nostra regione saranno chiamate a pagare all’Erario almeno 3 miliardi di euro.

Nei 3 miliardi anche i contributi all’Inps

Gli artigiani, i commercianti e i lavoratori autonomi, inoltre, pagheranno all’Inps anche i propri contributi previdenziali. A fronte di questa situazione non mancheranno casi in cui sarà difficile onorare questa scadenza; purtroppo, la mancanza di liquidità sta tornando ad essere un problema assillante, soprattutto per tantissime piccole e micro imprese.

Riforma fiscale: la CGIA in linea con il Governo

L’accordo politico raggiunto nei giorni scorsi sul taglio delle imposte, così come previsto dalla prossima legge di Bilancio, salutato positivamente dalla CGIA. Con 7 miliardi di Irpef in meno e la riduzione di un miliardo di Irap, gli artigiani mestrini ricevono una risposta in linea con la posizione assunta in questi mesi: gli 8 miliardi di riduzione messi in manovra dal Governo dovevano interessare quasi esclusivamente l’Irpef. E così è stato. Certo, tutto questo non è ancora sufficiente. La CGIA confida nella legge delega affinché l’esecutivo riduca ulteriormente le imposte, contribuendo a portare la nostra pressione fiscale in linea con la media europea. Da tempo immemorabile, infatti, anche gli imprenditori veneti, da sempre fortemente vocati all’export, chiedono un fisco meno aggressivo che gli permetta di misurarsi ad armi pari con i propri concorrenti stranieri.

3 miliardi: inizio dicembre molto impegnativo

Anche dicembre sarà un mese particolarmente impegnativo sul fronte fiscale. Entro il 16 dicembre, infatti, anche le aziende venete dovranno versare i contributi previdenziali e assistenziali e le ritenute Irpef dei propri dipendenti e collaboratori. Dovranno, inoltre, pagare l’acconto dell’imposta sostitutiva sui redditi da rivalutazione del Tfr. Poi il saldo dell’Imu su capannoni, uffici, negozi e l’Iva del mese di novembre. Sempreché si tratti di contribuenti mensili. Infine, entro Natale dovranno liquidare anche le tredicesime ai propri dipendenti. Insomma, non è da escludere che molti piccoli imprenditori a corto di denaro si troveranno in seria difficoltà a rispettare tutte queste scadenze così ravvicinate.

A chi non paga entro martedì, cosa gli accade?

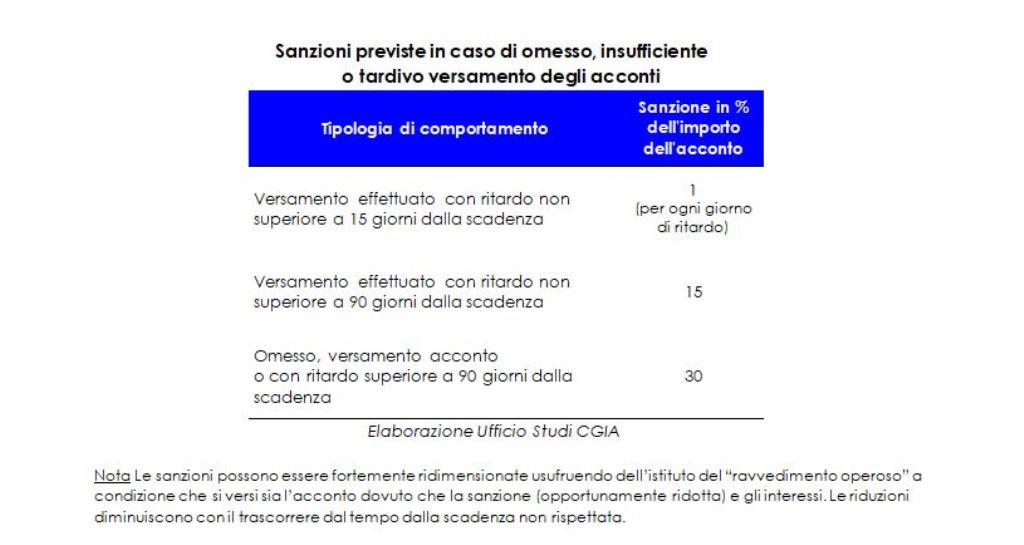

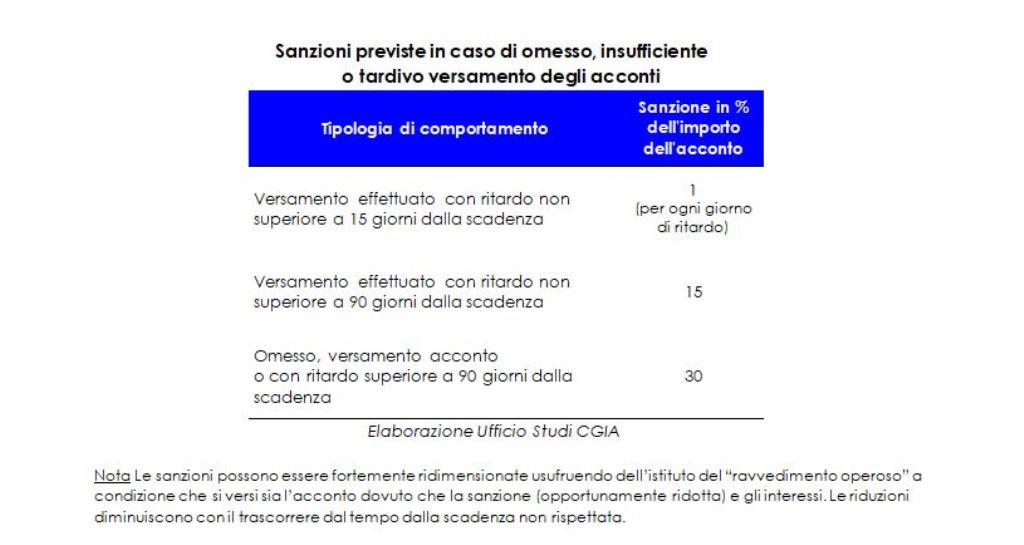

Se qualcuno non rispetta la scadenza di pagamento prevista per martedì 30 novembre, cosa gli accade? L’ordinamento tributario, ricorda l’Ufficio studi della CGIA, impone al contribuente una sanzione dell’1 per cento dell’importo da versare al fisco per ogni giorno di ritardo entro il 15° dalla scadenza. La percentuale sale al 15%quando effettuato entro il 90° giorno dalla scadenza. Per omesso pagamento o per versamento effettuato dopo 90 giorni dal termine previsto per legge, la sanzione sale al 30% dell’importo da versare all’erario. Indipendentemente dal ritardo, sono altresì dovuti gli interessi legali pari al 4 per cento dell’importo da pagare. Le sanzioni possono essere fortemente ridimensionate usufruendo dell’istituto del “ravvedimento operoso”, a condizione che si versi sia l’importo omesso che la sanzione (opportunamente ridotta) e gli interessi. Le riduzioni, ovviamente, diminuiscono con il passare del tempo di pagamento (vedi Tab. 2).

3 miliardi e modalità di pagamento contorto che penalizza tutti

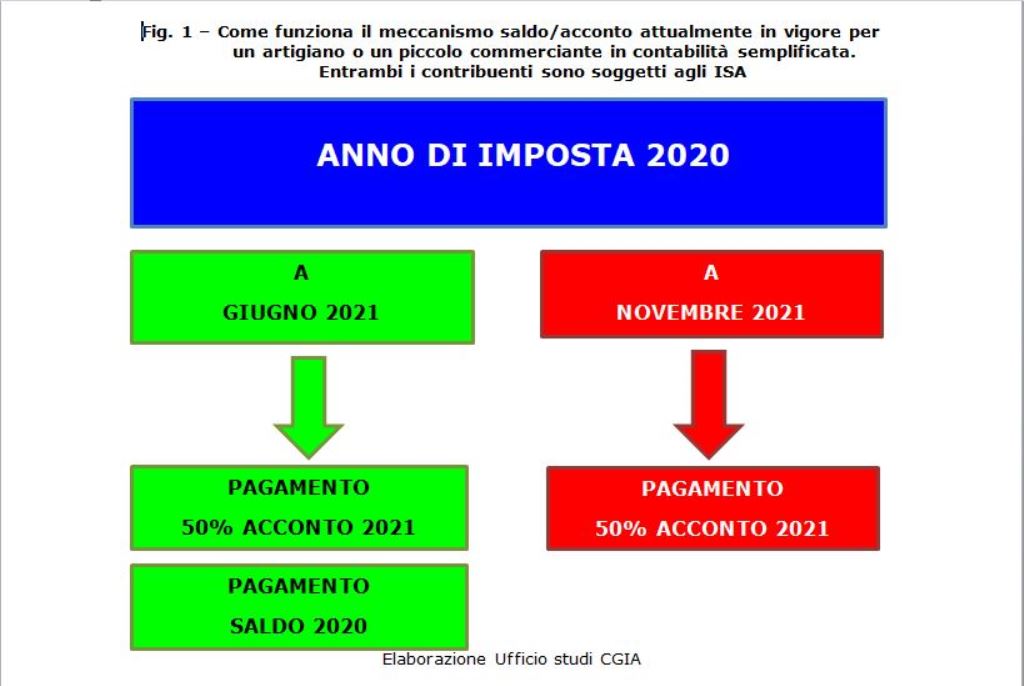

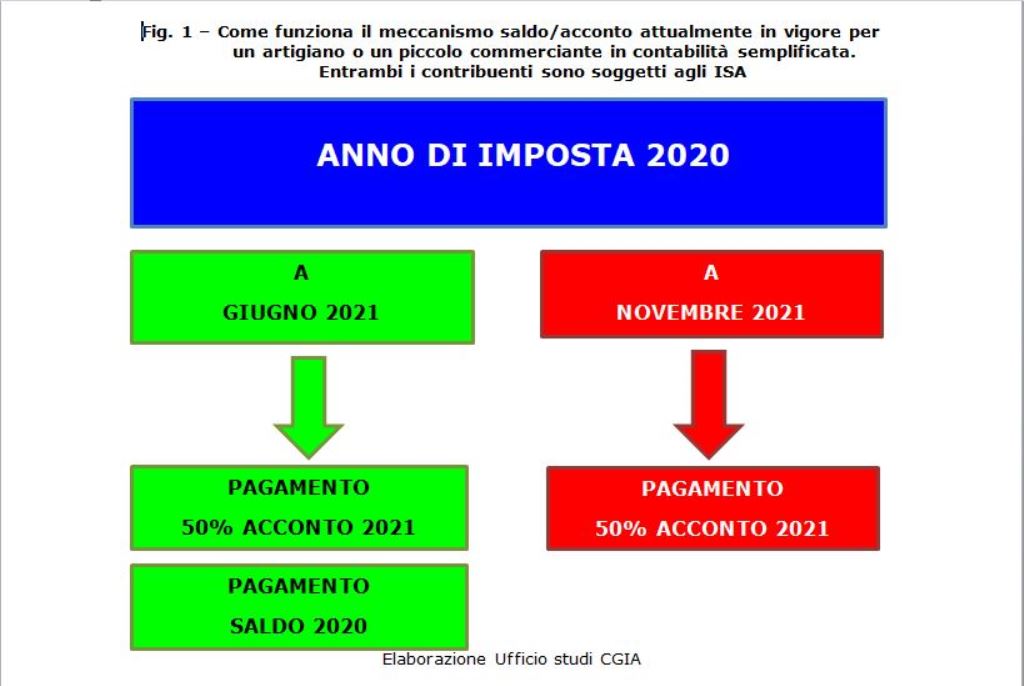

In Italia il principio di base è che l’artigiano o il piccolo commerciante paga le tasse non solo su ciò che ha dichiarato l’anno precedente, ma anche su quanto guadagna nell’anno corrente. Come “acconto” per il pagamento delle tasse che andranno versate nell’anno seguente.

Usando altre parole, va a credito (o a debito) con il fisco per l’annualità che deve ancora venire. In linea di massima, questo sistema prevede che il versamento delle imposte all’erario avvenga in due tranche. La prima tra fine giugno e inizio luglio, la seconda entro la fine del mese di novembre.

L’ammontare degli acconti è pari al 100% dell’imposta dovuta per l’anno precedente. E viene solitamente versato in due rate a giugno e a novembre. Entrambe sono uguali per “i soggetti ISA” (cioè coloro i quali svolgono attività economiche per le quali sono stati elaborati gli Indici Sintetici di Affidabilità). Mentre – per gli altri contribuenti – la prima rata corrisponde al 40 per cento del dovuto e la seconda al 60 per cento. Questo meccanismo genera una situazione di scarsa trasparenza e sovente crea problemi finanziari, perché è difficile per l’imprenditore prevedere quanto dovrà pagare. La situazione, infatti, è equilibrata solo quando non vi sono evidenti differenze di reddito tra un anno e l’altro. Ma quando non è così, come è successo tra il 2019 e il 2020, le cose si complicano.

Nel caso in cui il reddito risulti essere più basso di quello registrato l’anno prima, l’imprenditore va a credito. In quanto gli acconti di imposta vengono calcolati su un reddito più elevato. Se, invece, si verifica un forte incremento di reddito, la situazione si capovolge. Il contribuente va a debito. E nella scadenza di giugno è chiamato a pagare un saldo di imposta molto impegnativo, perché gli acconti calcolati l’anno prima erano sottostimati. Questo spiega la ragione per cui il fisco non premia la crescita di reddito, ma, semmai, la penalizza.